Op 9 augustus 2021 bespraken we de conclusie van Advocaat-Generaal Wattel in de onderhavige zaak al. In haar uitspraak van 16 juni 2023, ECLI:NL:HR:2023:922, heeft de Hoge Raad de conclusie van de Advocaat-Generaal bevestigd en beslist dat het in de onderhavige zaak in strijd is met goed koopmansgebruik om in 2014 een valutaverlies op de verplichting tot betaling van het restant van de koopsom van het vliegtuig ten laste van de winst te brengen. Het resultaat van de valutakoerswijziging moet worden bijgeboekt op de kostprijs van het activa om vervolgens te worden afgeschreven over de levensduur van het activum.

Uitgangspunten in cassatie

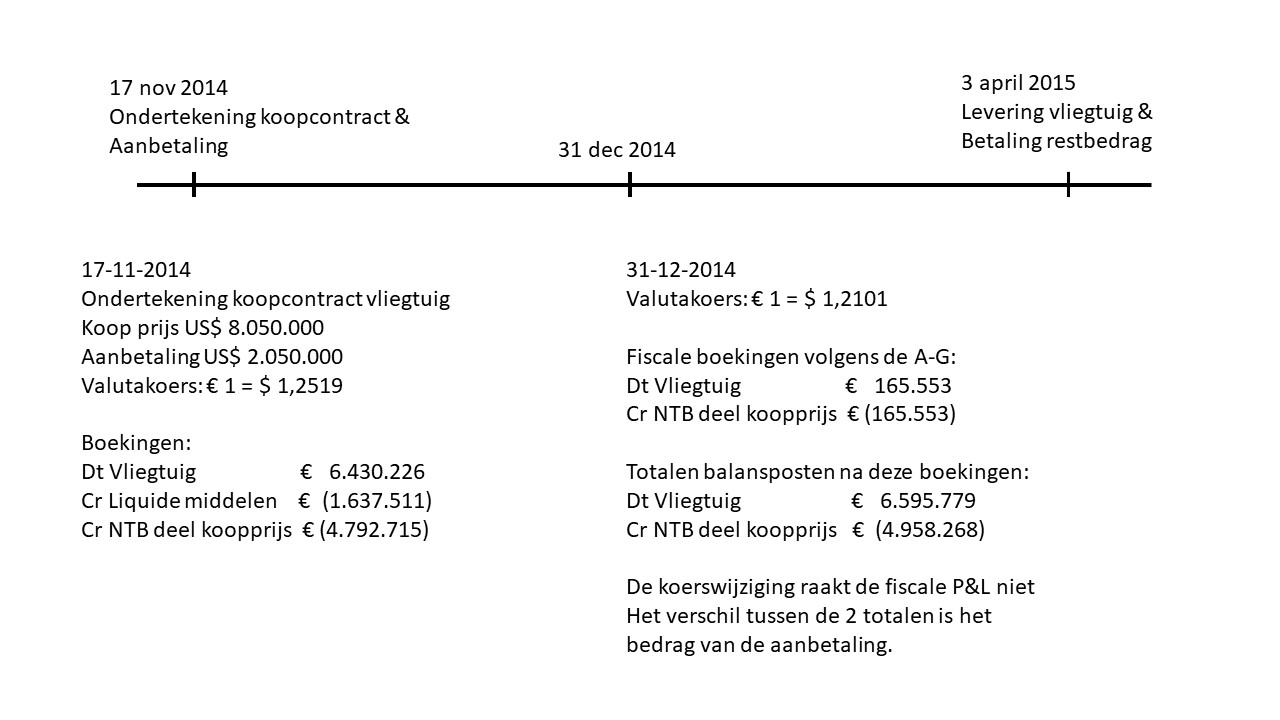

2.1 Belanghebbende is de moedermaatschappij van een fiscale eenheid voor de vennootschapsbelasting in de zin van artikel 15 van de Wet op de vennootschapsbelasting 1969 (hierna: Wet Vpb). Een met belanghebbende in die fiscale eenheid gevoegde dochtermaatschappij (hierna: de dochter) heeft op 17 november 2014 een vliegtuig aangekocht (hierna: het vliegtuig) voor een koopsom in Amerikaanse dollars van $ 8.050.000. Van de koopsom is een bedrag van $ 2.050.000 als aanbetaling voldaan in 2014. Het resterende bedrag van de koopsom, $ 6.000.000, was de dochter pas verschuldigd op het moment van levering van het vliegtuig. De levering heeft plaatsgevonden in 2015 en de dochter heeft het resterende bedrag van de koopsom voldaan op 3 april 2015.

2.2 Belanghebbende berekent haar belastbare winst in euro’s.

2.3 Tussen de datum van de aankoop van het vliegtuig (17 november 2014) en de balansdatum (31 december 2014) is de koers van de Amerikaanse dollar ten opzichte van de euro gestegen, waardoor de resterende – toekomstige – betalingsverplichting in euro’s op de balansdatum groter was dan ten tijde van de aankoop. Belanghebbende heeft die betalingsverplichting gepassiveerd en de toename ervan in haar aangifte voor de vennootschapsbelasting voor het jaar 2014 aangemerkt als valutaverlies van dat jaar. De Inspecteur heeft bij het vaststellen van de aanslag in de vennootschapsbelasting geen rekening gehouden met het aangegeven valutaverlies.

2.4 Het Hof heeft geoordeeld dat het in strijd is met goed koopmansgebruik, in het bijzonder met het realiteitsbeginsel, om in 2014 een ongerealiseerd valutaverlies op de verplichting tot betaling van het restant van de koopprijs ten laste van de winst te brengen.

Beoordeling van de klacht

3.1 De klacht is gericht tegen het hiervoor in 2.4 vermelde oordeel van het Hof.

3.2 Bij de beoordeling van de klacht stelt de Hoge Raad het volgende voorop.

3.3.1 Goed koopmansgebruik brengt mee dat de koopsom van een bedrijfsmiddel, die behoort tot de aanschaffingskosten daarvan, op de fiscale balans wordt geactiveerd en wel uiterlijk op het moment van levering van het bedrijfsmiddel.

3.3.2 Activering van de aanschaffingskosten van een bedrijfsmiddel moet plaatsvinden in de valuta waarin de belastingplichtige zijn belastbare bedrag berekent, dat wil zeggen in euro’s of – in de gevallen bedoeld in artikel 7, lid 5, Wet Vpb – in een andere door de belastingplichtige gekozen geldeenheid (een zogenoemde functionele valuta). In een geval als dit waarin voor een bedrijfsmiddel (i) een koopsom is overeengekomen in een andere valuta dan waarin de belastingplichtige zijn belastbare bedrag berekent (hierna: vreemde valuta), (ii) deze koopsom geheel of voor een deel op een later tijdstip, bijvoorbeeld bij de levering, wordt betaald, en (iii) de koers van die vreemde valuta ten opzichte van de euro of een andere functionele valuta verandert na het sluiten van de koopovereenkomst, kan daardoor een wijziging optreden van de koopsom uitgedrukt in euro’s of in een andere functionele valuta. Of, en zo ja, in hoeverre dergelijke valutakoersveranderingen uiteindelijk van invloed zijn op de koopsom, zal blijken op het moment waarop die koopsom definitief komt vast te staan.

3.3.3 De te activeren koopsom moet als regel worden vastgesteld naar de situatie op het moment van levering of – voor zover betaling eerder plaatsvindt – op het moment van die betaling. Dit betekent dat in een geval als hiervoor in 3.3.2 bedoeld de volledige koopsom uitgedrukt in euro’s of in een andere functionele valuta in de regel definitief zal komen vast te staan op het moment van levering of – indien van toepassing – op het eerdere moment van betaling. In het – zich hier niet voordoende – geval dat de koopsom op het moment van levering nog niet of niet volledig is betaald, leiden na dat moment optredende veranderingen van de koers van de vreemde valuta waarin die koopsom is overeengekomen, daarom niet tot een wijziging van de te activeren koopsom.

3.3.4 Als onderdeel van de aanschaffingskosten van het bedrijfsmiddel dient de koopsom in de regel door middel van afschrijving op de voet van artikel 3.30 Wet IB 2001 te worden toegerekend aan de jaren waarin het bedrijfsmiddel in de onderneming van de belastingplichtige wordt gebruikt. In verband daarmee is het niet toegestaan dat vóór de levering intredende wijzigingen van die koopsom ten gevolge van de hiervoor in 3.3.2 bedoelde valutakoersveranderingen, als baten of lasten worden gerekend tot de winst van het jaar waarin die veranderingen zich voordoen.

3.4 Tussen partijen is niet in geschil dat het door de dochter gekochte en aan haar geleverde vliegtuig, voor haar, na de levering, een bedrijfsmiddel vormt. Belanghebbende heeft de verplichting tot betaling van het restant van de koopsom van het vliegtuig op de fiscale balans gepassiveerd. Die in euro’s uitgedrukte verplichting is als gevolg van de stijging van de Amerikaanse dollar ten opzichte van de euro in het onderhavige jaar (2014) toegenomen. Hetgeen hiervoor in 3.3 is overwogen, brengt mee dat belanghebbende die toename van haar betalingsverplichting niet ten laste van haar winst van dat jaar mag brengen, maar daartegenover een even groot bedrag moet activeren.

3.5 Gelet op hetgeen hiervoor in 3.4 is overwogen, heeft het Hof terecht geoordeeld dat het in dit geval in strijd is met goed koopmansgebruik om in 2014 een valutaverlies op de verplichting tot betaling van het restant van de koopsom van het vliegtuig ten laste van de winst te brengen. De klacht gaat uit van een andere opvatting en faalt daarom.

Proceskosten

De Hoge Raad ziet geen aanleiding voor een veroordeling in de proceskosten.

Beslissing

De Hoge Raad verklaart het beroep in cassatie ongegrond.

Daar waar het arrest van de Hoge Raad heel kort en zakelijk is was de conclusie van de Advocaat-Generaal uitgebreider. In zijn conclusie gaat de Advocaat-Generaal ook nog kort in op de volgende 3 scenario’s:

(i) wat als de belanghebbende de hele koopprijs meteen had betaald?

(ii) Wat als zij het valutarisico wel had afgedekt?

(iii) Wat als het niet om te activeren en af te schrijven bedrijfsmiddelen gaat, maar om voorraad?

Het is daarom de moeite waard om de conclusie van de Advocaat-Generaal in de onderhavige zaak (nogmaals) te lezen. Ons artikel over de conclusie van de Advocaat-Generaal in de onderhavige zaak kunt u hier vinden.

Copyright – internationaltaxplaza.info

Follow International Tax Plaza on Twitter (@IntTaxPlaza)