Op 11 juli 2023 is op de website van de belastingdienst een standpunt van de de Kennisgroep winstbepaling gepubliceerd (KG:213:2023:3) De Kennisgroep heeft vragen beantwoord over de fiscale winstbepaling bij interest rate swaps. Het gaat om de situatie waarbij zogenoemde mutual break clausules worden vervangen door mandatory break clausules. Daarnaast gaat het om de situatie waarbij sprake is van een zogenoemde doorzak.

Aanleiding

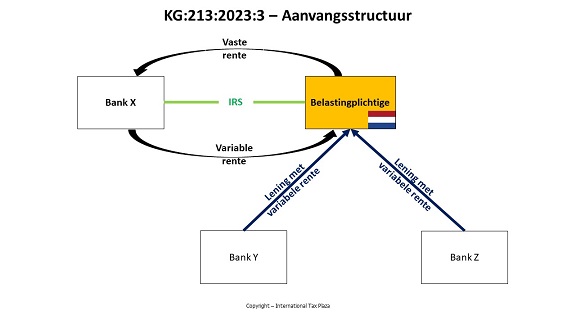

Belastingplichtige heeft contracten afgesloten bij Bank X om het variabelerenterisico op bestaande en toekomstige variabel rentende leningen bij Bank Y en Bank Z af te dekken.

Zoals omschreven in rechtsoverweging 5.1 van de prejudiciële beslissing van de Hoge Raad van 25 februari 2022, ECLI:NL:HR:2022:312 is de belastingplichtige op grond van zo’n contract, ook wel aangeduid als interest rate swap (IRS; hierna: renteswap), over een bepaalde periode een vast percentage verschuldigd van een overeengekomen bedrag, in dit geval de hoofdsom van de bijbehorende variabel rentende lening. Als tegenprestatie ontvangt de belastingplichtige over dezelfde periode en van hetzelfde bedrag, hetzelfde variabele percentage als dat van de variabele rente op de lening.

Op het moment dat de renteswaps werden afgesloten bevatten zij mutual break clausules. Bij een mutual break clausule hebben beide partijen op overeengekomen data het keuzerecht om de renteswaps, tegen verrekening van de marktwaarde op dat moment, vroegtijdig te beëindigen. Het staat niet ter discussie dat er, ondanks de aanwezigheid van de mutual break clausules, sprake is van een zodanige samenhang tussen de variabel rentende leningen en de renteswaps dat het variabelerenterisico op de geldleningen op balansdatum in hoge mate is beperkt (vergelijk HR 8 november 2019, ECLI:NL:HR:2019:1721, hierna: het arrest van 8 november 2019).

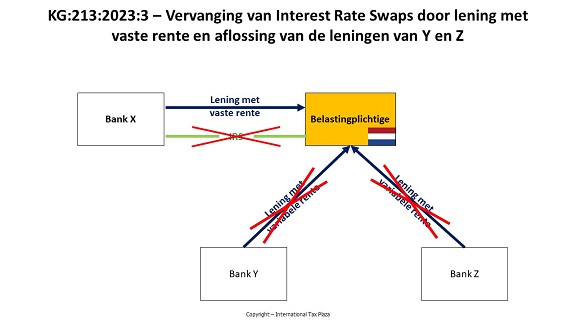

In 2018 is belastingplichtige vervolgens overgegaan tot de herfinanciering van de variabel rentende leningen en de bijbehorende renteswaps (gezamenlijk ook wel: swapcombinaties). Bank Y en Bank Z hebben in verband met die herfinanciering de renteswaps van belastingplichtige overgenomen en nieuwe vastrentende leningen verstrekt met gelijke nominale bedragen en einddata als de renteswaps. De eerdere geldleningen zijn door belastingplichtige afgelost. Ter compensatie van de overname van de negatieve waarden van de renteswaps betaalt belastingplichtige op de nieuwe leningen gedurende de looptijd een hoger dan marktconforme rente met (risico) opslagen. Deze variant van de afkoop van renteswaps wordt in de praktijk doorzak genoemd.

Vragen

Vraag 1

Blijft sprake van gevallen, in de zin van het arrest van 8 november 2019, waarin een renteswap zodanig samenhangt met de bijbehorende lening dat het variabele renterisico daarop in hoge mate is beperkt, indien de looptijd van de renteswaps wordt verkort als gevolg van de vervanging van mutual break clausules door mandatory break clausules?

Vraag 2

Kunnen in 2018 de negatieve resultaten behaald bij afkoop van de renteswaps middels de doorzakvariant als last worden genomen?

Antwoorden

Antwoord op vraag 1

Ja, indien de looptijd van een renteswap wordt verkort doordat een mutual break clausule wordt vervangen door een mandatory break clausule blijft sprake van een swapcombinatie (de swap en samenhangende variabel rentende lening) in de zin van het arrest van 8 november 2019. Daarvoor geldt dat het niet is toegestaan een waardedaling van een interest rate swap als gevolg van een daling van de marktrente ten laste van het resultaat te brengen, voor zover de daling van de marktrente ertoe leidt dat op een met die swap samenhangende variabel rentende lening in de toekomst minder rente hoeft te worden betaald.

Antwoord op vraag 2

Ja, in 2018 kan belastingplichtige de negatieve resultaten behaald bij afkoop van de renteswaps als last nemen. Er is namelijk in wezen geen sprake van voortzetting van de oorspronkelijke swapcombinatie in de zin van HR 25 februari 2022, ECLI:NL:HR:2022:312.

Beschouwingen

Beschouwing vraag 1

In de boekjaren tot en met 2017 dient het fiscale resultaat op de variabel rentende lening en de renteswap gezamenlijk te worden bepaald, op dezelfde wijze als wanneer een lening met een vaste rente zou zijn aangegaan (vergelijk rechtsoverwegingen 3.2.2 en 3.2.4 uit het arrest van 8 november 2019). Zie voor de resultaatbepaling op een vastrentende schuld rechtsoverweging 3.4 van het arrest van de Hoge Raad van 23 januari 2004, ECLI:NL:HR:2004:AI0416.

Ondanks een verkorting van de looptijd van de renteswap kan nog sprake zijn van samenhang in de zin van het arrest van 8 november 2019. Dit omdat een verschil in looptijden voor de beoordeling van de samenhang niet van belang is en voor de beoordeling, of sprake is van het correleren binnen een bandbreedte van 80 tot 125 procent, van belang is dat het in de toekomst te ontvangen variabele percentage niet wijzigt.

Dat het bij de beoordeling van de vereiste samenhang gaat om het rentepercentage volgt uit de onderstreepte tekst van rechtsoverweging 3.2.4 uit het arrest van 8 november 2019 waarin de Hoge Raad oordeelt:

“3.2.4. Het variabelerenterisico is in hoge mate beperkt als hiervoor in 3.2.2 onder b) bedoeld, indien op balansdatum te verwachten is dat de ontwikkelingen van (i) de overeengekomen variabele rente op de geldlening en (ii) het in de toekomst te ontvangen variabele percentage van de hoofdsom van de interest rate swap zullen correleren binnen een bandbreedte van 80 tot 125 procent (vgl. rechtsoverweging 5.3.3 van het cacaobonenarrest).”

Verder sluit dit ook aan bij het variabelerenterisico als het van belang zijnde risico dat is beoordeeld op verplicht samenhangend waarderen (vergelijk rechtsoverweging 3.2.2 uit HR 8 februari 2019, ECLI:NL:HR:2019:199).

Beschouwing vraag 2

Uit die prejudiciële beslissing volgt dat naar de omstandigheden dient te worden beoordeeld of sprake is van voortzetting. Daarbij moet acht worden geslagen op de kenmerken van de swapcombinatie, de nieuwe lening en van de eventuele daarmee samenhangende financiële instrumenten, zoals (resterende) looptijd, aflossingsschema, valuta, en verstrekte of nog te verstrekken zekerheden. Voorts kan voor het aannemen van zo’n voortzetting van belang zijn in hoeverre de vervangende lening hetzelfde of een functioneel vergelijkbaar bedrijfsmiddel financiert als de oorspronkelijke swapcombinatie.

Het acht slaan op de hiervoor vermelde kenmerken en op wat gefinancierd wordt geven in dit geval geen aanleiding tot nadere opmerkingen. Wel van belang is het bijzondere kenmerk van elk van de voorliggende renteswaps dat als gevolg van de mandatory break clausule bij einde looptijd een vergoeding wordt ontvangen of moet worden betaald op basis van een eerdere, langere looptijd.

Van belang is de uit de mandatory break clausule voortvloeiende kans dat belanghebbende bij afwikkeling een aanzienlijk bedrag aan de bank moet betalen op basis van de originele looptijd van de renteswap. Deze kans verdwijnt door de afwikkeling van de swapcombinatie en het aangaan van de nieuwe vastrentende geldlening. Daarbij zal in het algemeen deze mogelijke betalingsverplichting al tijdens de looptijd van de renteswap negatieve gevolgen kunnen hebben voor belastingplichtige. Vergelijk daartoe het voorbeeld zoals opgenomen in de conclusie van de A-G, 24 juni 2022, ECLI:NL:PHR:2022:614, betreffende verbintenissenrecht:

“(…) dat bij tussentijdse beëindiging – bijvoorbeeld in het geval van aflossing van de lening – van een renteswap de marktwaarde moet worden afgerekend. Deze afrekening kan betekenen dat de cliënt een aanzienlijk bedrag aan de bank moet betalen. Bovendien kan deze mogelijke betalingsverplichting al tijdens de looptijd van de renteswap negatieve gevolgen hebben voor de belastingplichtige (bijvoorbeeld een beperking van de kredietruimte).”

Daarmee zijn de liquiditeitsrisico’s van zo’n swapcombinatie, gelijk aan de bewoordingen van de Hoge Raad in rechtsoverweging 5.4.4. van de prejudiciële beslissing, “van dien aard dat alleen al hierom niet kan worden gezegd dat met een vervangende vastrentende lening in wezen de oorspronkelijke swapcombinatie wordt voortgezet”.

Verschil tussen HR 25 februari 2022, ECLI:NL:HR:2022:312 en de onderhavige casus is dat er in de onderhavige casus geen kasuitstroom plaatsvindt. De vastrentende lening krijgt een opslag waarin de negatieve waarde van de IRS op einddatum is verdisconteerd. Dit doet echter aan toepassing van de hiervoor vermelde beoordeling niet af.

Copyright – internationaltaxplaza.info

Follow International Tax Plaza on Twitter (@IntTaxPlaza)